當前的中國市場似乎呈現出三個“沒有”——沒有任何貿易協議,沒有實施中的重點經濟刺激措施,也沒有經濟懸崖式下跌的預兆。投資者的期望陷入低谷,任何輕微的積極信號都可能觸發投資者明顯的信心反彈。我們認為有兩個潛在的市場催化劑值得關注。其一是中央政府可能進一步降息和下調存款準備金率;其二是中央政府可能會提高目前2.15萬億元人民幣的地方專項債券配額[1]。

存款准备金率削減及財政刺激

9月6日,中國人民銀行宣布將降低所有銀行的存款準備金率50個基點,降低省級行政區域內合資格之商業銀行的存款準備金率100個基點,向市場釋放9000億元,注入資本流動性[2]。主要面向製造業和民營企業,而非房地產市場。此外,根據路透社的最新民意調查顯示,分析師預計央行將在2019年第四季度再削減50個基點,且2020年上半年會再出現兩次下調存款準備金率[3]。

在財政方面,地方政府已在2019年前9個月完成了全年地方政府債券的配度,發債規模同比增長51%[4]。今年地方政府債券的提早完成可能會促使中央政府提前下達明年的地方專項債額度,時間預計從2020年第一季度提前至2019年第四季度[5]。顯然,這一舉措將有效緩解中美貿易戰近期所帶來的經濟衝擊。

優化的政策決策促進經濟高質量增長

在過去的一年半中,我們注意到國家經濟領導層在政策制定及決策方面表現出了更高的水準。具體來說,政策出台的流程更為規範,政策推行的節奏把握得更好,政策目標能按優次緩急確定,並在不同的利益衝突目標之間取得平衡。過往十年中,最高政策決策層一直面對各種經濟風浪,而解決這些問題為其帶來了寶貴的經驗。而更主要的原因是與2018年的經濟現狀相比,市場仍然充滿種種不確定性因素,但投資者已經能夠接受較低的股票風險溢價。我們看到政府在追求更高質量經濟增長的同時,也在控制融資風險,最新的社會融資規模(TSF)數據證明了這一點。2019年9月份,TSF存量為219.04萬億元,同比增長10.8%3,而表外信貸亦繼續下降。此外,更多的中長期貸款流向了基礎設施和高科技製造業,而不是房地產,這表明資金流動性已經逐漸滲透到實體經濟中。

全球經濟背景為中國提供更多政策空間

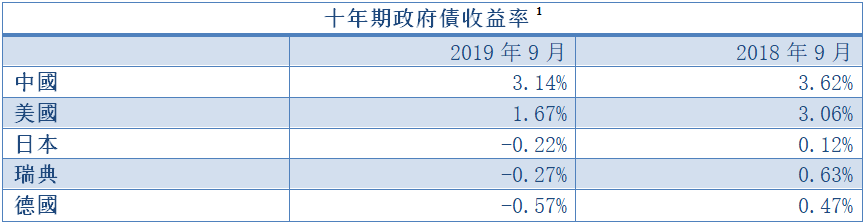

此外,我們預計不會出現令人擔憂的資金外流狀況。中國與發達經濟體之間存在大幅利息差(見下圖1),且數值仍在擴大,這可能會吸引更多的離岸資本流入。9月10日取消QFII和RQFII投資額度的消息宣布後,全球固定收益投資者參與積極性有所提升,亦可以證明這一點。收益率差很可能為人民幣提供支撐。因此,目前的狀況下,我們預計類似2015年8月的突發性貶值不會重演。相反,貨幣將更有機會顯示出雙向波動性,而不是單方面的波動。

目前,世界主要的中央銀行都有採取寬鬆政策的趨勢,我們認為這為中國提供了良好的背景,能在維護外匯儲備穩健性的同時,實施略微寬鬆的貨幣政策。

[1]資料來源:彭博,截至2019年9月

[2]資料來源:路透社,截至2019年9月

[3]資料來源:路透社,截至2019年10月

[4]資料來源:第一財經,截至2019年9月

[5]資料來源:第一財經,截至2019年10月

免責聲明

這份文件是基於管理預測及反映當時的情況和我們在截至這個日期的看法,所有這些資訊都隨時有所變化。在編制這份文件時,我們依賴和假設了所有可以從公共來源獲得的資訊的準確性和完整性,並沒有進行獨立的驗證。本文件中的所有意見或估計全是行健資產管理有限公司截至這個日期的判斷,如有更改恕不另行通知。

投資基金涉及風險。閣下有機會損失部分或全部的投資。不應單靠此宣傳資料而作出投資決定,建議閣下投資前請參閱基金說明書,了解風險因素等資料。過往表現不可作為日後表現的基準。閣下如有疑問,謹請與閣下的財務顧問聯絡及諮詢專業意見。此文件由行健資產管理有限公司刊發及並未經證券及期貨事務監察委員會審核。

本資料提及任何行業、證券或證券類別的目標價格及未來表現預測並不獲確保能達至的。投資組合內的現有投資可能有也可能沒有所討論的行業、證券或證券類別, 有關本文所述特定行業、證券或證券類別的任何提述戓推論並不構成購買,

出售戓持有該行業的證券或該公司證券的建議。請注意任何行業、證券或證券類別的未來表現預測將隨時變改及截至本介紹的日期。目標價格只作為所設定目標及並不能視為保證或確認本資料提及的行業的投資、資產或資產類別將來可達至的結果。