近期中美贸经局势波动,中国经济增长的趋势疲弱,然而全球机构投资者对中国市场投资却开始表现出热情和信心。据经济学人智库调查显示,逾八成的全球机构投资者计划在未来12个月大幅或适度增加对中国的投资配置,而仅有4%的受访投资者计划减少在中国的投资[1]。 投资者在策略选择上,通常受两个因素驱动,预期回报和风险承受力。综合考虑这两种因素便不难理解为何中国市场引起了大多数全球机构投资者的青睐。

投资中国股票的主要诱因来自两个方面,可观的投资回报和风险优化的效果。

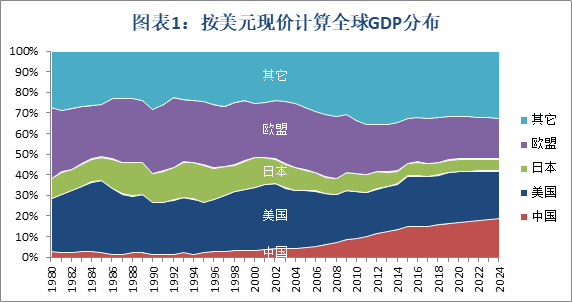

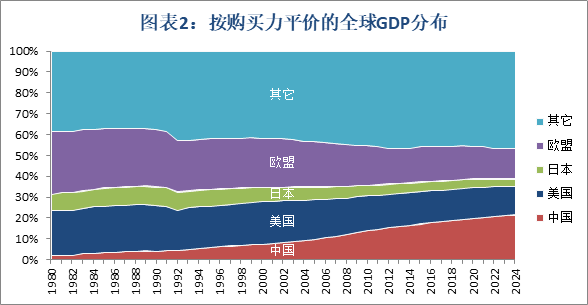

追求回报的投资者在选择股票市场时尤其关注国家的的经济规模。根据国际货币基金组织(IMF)的最新预测,到 2024 年,中国将占全球 GDP 的 19%,非常接近美国对全球 GDP 23%的占比 [2]。回望1998年,中国和美国分别占比全球GDP的3%和29%(参照图表1)[2] 。中国在20年内增长速度令人叹为观止。而按购买力平价,中国的经济规模已在2014年超越美国,并预计在2024年增长到美国的约1.5倍(参照图表2)[2] 。

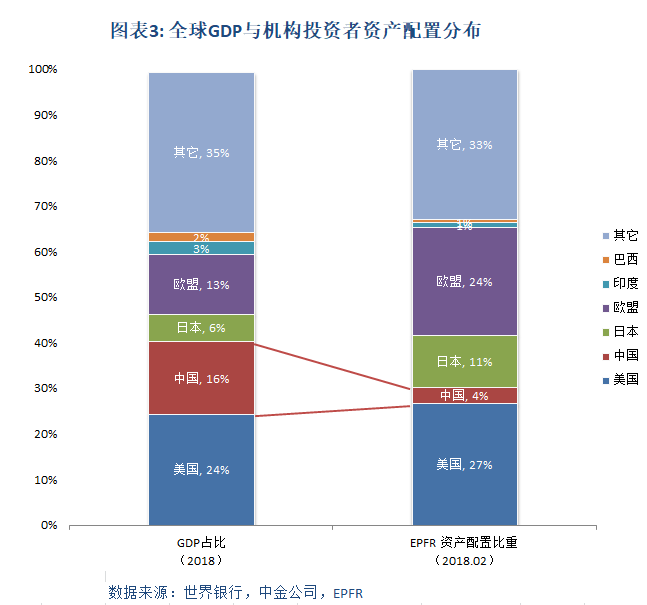

然而全球机构投资者在配置中国资产的速度却有所延迟。对比2018年的数据图表(参照图表3)可知,美国在全球GDP占比与全球机构投资者的资产配置占比非常接近(24%与27%),而经济规模紧随其后的中国的这组对比却是16%与4%[3]。近期机构投资者似乎意识到“配置不足”的问题已不可忽视,故开始不约而同地投入到投资中国的热潮,亦属情理之中。

此外,中国与其他各国的经济贸易往来不断增强,使其于供给侧占领主导地位,从而令人民币资产价值亦不断提升。2018年,经常项目人民币跨境收付金额合计5.11万亿元,同比增长19%[4]。截至2018年3月,与我国发生人民币跨境业务的国家和地区达242个[5]。越来越多的境内外企业愿意接受人民币计价结算的交易。

人民币作为新的储备货币选择,亦强化了人民币资产的配置。IMF公布数据显示,人民币被全球央行或主权财富基金广泛持有。截至2018年第四季度末,人民币储备规模达2027.9 亿美元,全球排名第6位,这也是IMF自2016年开始公布人民币储备资产以 来的最高水平4。这些因素共同推动着中国经济持续的成长性,强烈吸引着关注收益增长的投资者。

另一方面,从投资多样化与风险分散的角度来看,历史数据(参照图表4)显示A股与全球其他地区的相关性较低,以近十年的指数按月度计,相关系数只有0.38。美国和欧洲股市与全球股市的相关性非常高,相关系数分别为0.96及0.85,而中国股市与全球股市的相关系数仅为0.76[6]。中国(特别是A股)股票配置在全球投资组合所发挥的分散投资风险的作用,是其他国家难以比拟的,这种独特性亦令更多全球投资者乐意增加中国配置以达到投资组合多样化的目标。

无论从中国经济规模还是人民币的价值分析,都合理解释了为何中国优质资产的增长潜力令到全球机构投资者饶有兴致,而风险分散的突出优势使得中国股票在投资者的投资组合中稳占一席。

[1] 资料来源:路透社,截至2019年11月

[2] 资料来源:国际货币基金组织,截至2019年10月

[3] 资料来源:中金公司、世界银行、新兴市场投资基金研究公司(EPFR),截至2019年12月

[4] 资料来源:中国人民银行,截至2019年7月

[5] 资料来源:中国人民银行,截至2018年7月

[6] 资料来源:彭博,截至2019年11月

免责声明

这份文件是基於管理预测及反映当时的情况和我们在截至这个日期的看法,并非投资建议,所有这些资讯都随时有所变化。在编制这份文件时,我们依赖和假设了所有可以从公共来源获得的资讯的准确性和完整性,并没有进行独立的验证。本文件中的所有意见或估计全是行健资产管理有限公司截至这个日期的判断,如有更改恕不另行通知。

投资基金涉及风险。阁下有机会损失部分或全部的投资。不应单靠此宣传资料而作出投资决定,建议阁下投资前请参阅基金说明书,了解风险因素等资料。过往表现不可作为日后表现的基准。阁下如有疑问,谨请与阁下的财务顾问联络及咨询专业意见。此文件由行健资产管理有限公司刊发及并未经证券及期货事务监察委员会审核。

本资料提及任何行业、证券或证券类别的目标价格及未来表现预测并不获确保能达至的。投资组合内的现有投资可能有也可能没有所讨论的行业、证券或证券类别,

有关本文所述特定行业、证券或证券类别的任何提述戓推论并不构成购买,

出售戓持有该行业的证券或该公司证券的建议。请注意任何行业、证券或证券类别的未来表现预测将随时变改及截至本介绍的日期。目标价格只作为所设定目标及并不能视为保证或确认本资料提及的行业的投资、资产或资产类别将来可达至的结果。